【核心提示】内部控制缺失可能让投资者在短期内蒙受巨额损失,其危害甚至远大于简单的会计报表舞弊案件。

新世纪伊始,全球范围的一系列财务舞弊及之后的上市公司破产倒闭案件,使监管者意识到,仅仅依靠外部监督和公司治理机制安排是无效或严重不足的,企业内部控制监管被提到一个前所未有的重要位置。作为监管反思的成果,2002年美国国会通过了《萨班斯—奥克斯利》法案,该法案最重要的一个内容就是强化上市公司的内部控制监管,期望内部控制监管能够为已有的上市公司外部监督机制提供有效的补充,从而维护上市公司会计信息质量,保护投资者利益。

2006年颁布的上海、深圳证券交易所《上市公司内部控制指引》以及2008年和2010年以财政部为首的五部委关于《企业内部控制基本规范》与《企业内部控制配套指引》,都是资本市场对上市公司内部控制重视的注解。其背后最重要的原因在于,内部控制缺失可能让投资者在短期内蒙受巨额损失,其危害甚至远大于简单的会计报表舞弊案件。正是这种基于对投资者利益保护的不断追寻,资本市场监管由上市公司外部监管到内部治理监管,再从内部治理监管到内部控制监管,得到不断发展。

内部控制及审计的契约属性

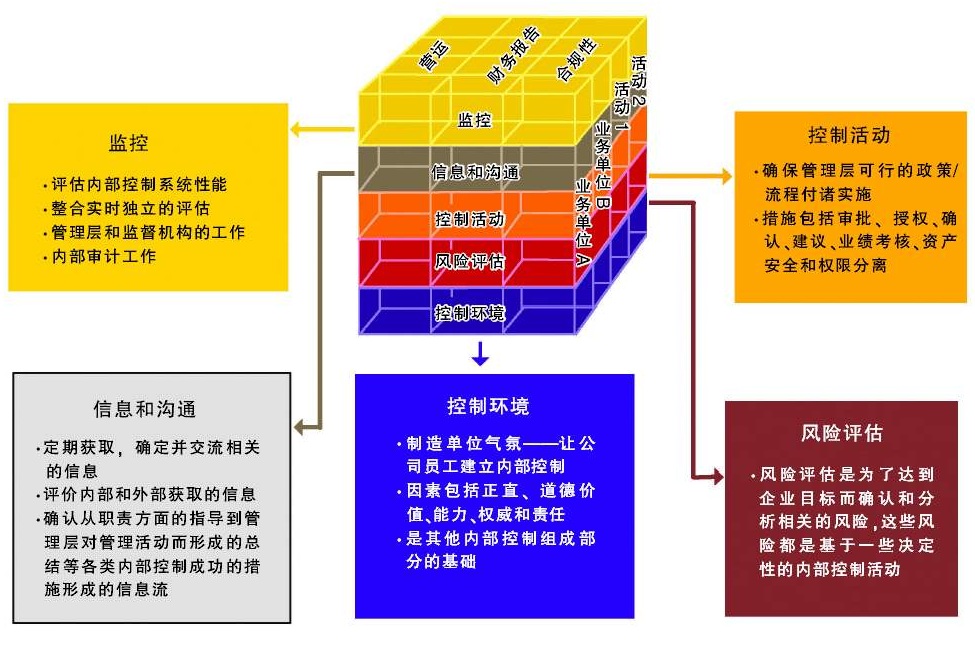

内部控制监管其实是原有财务信息披露无法满足现代企业受托职责有效履行时,作为补充契约应运而生的。企业作为一系列契约的集合,其中最重要的是所有权人(委托人)与经营管理者(代理人)之间的委托—代理关系。企业财务信息披露及审计则是产权结构变化的产物,是为监督企业契约签订和执行而产生的。2001年美国企业舞弊案后,市场发现,仅凭企业财务信息披露及审计还无法实现对企业契约执行的有效监督。因而,基于对企业财务信息生产流程质量控制的企业内部控制评价及审计制度,被提到了市场监管的高度,希望能够在财务信息生产过程中对企业财务信息加以保证。

在上市公司内部控制信息披露行为中存在两个层次。一是上市公司按照《上市公司内部控制指引》对公司内部控制的有效性进行评价,并对外披露内部控制评价报告,这也是现有大部分内部控制信息披露的研究载体;二是在上市公司披露内部控制评价报告的基础上,聘请注册会计师对公司将要对外披露的内部控制评价报告及公司内部控制的有效性进行第三方审计,以提高投资者对公司内部控制信息可靠性的认可。

内部控制审计信号传递的有效性

与企业年度财务信息披露一样,企业内部控制信息披露本身作为企业自愿的信息披露行为,同样也面临着是否审计的问题。特别是在我国投资者受保护环境下,企业内部控制审计作为一种信号,通过评价被审计单位内部控制评价报告而获得合规性、公允性和评价方法的一贯性,合理保证企业内部控制评价报告的可靠程度。在企业内部控制信息披露没有经过独立审计的情况下,企业披露内部控制信息的成本将很低,最终的结果可能是企业内部控制报告中充斥着虚假信息。进而,投资者将很难区分不同企业之间内部控制信息披露中真实和虚假的成分,难以对企业内部控制信息进行有效识别,逆向选择现象就会因此而发生。为了解决逆向选择问题,在存在市场机制和契约机制的条件下,企业内部控制较好的企业管理层为了向市场有效传递内部控制水平及质量的信号,以让市场能够有效识别,将自愿邀请独立审计师进行内部控制审计,提高内部控制信号传递的成本,使得内部控制较差的企业难以进行模仿,进而企业内部控制信息披露的信号功能得到有效执行。

在企业内部控制信息披露制度中,内部控制审计主要发挥的是信号传递作用。信号传递理论认为,信号的有效性依赖于两个重要前提。信号的第一个必要条件是可选择性,即被用作信号的行为必须具有非强制性的特点。信号的第二个必要条件是不易模仿性,即对于高质量公司而言,传递该信号的成本比低质量公司更为低廉。首先,尽管我国上海和深圳证券交易所《上市公司内部控制指引》已经对上市公司内部控制审计提出要求,然而在实际执行中,内部控制审计披露的比例还较低,内部控制审计还属于企业自愿信息披露行为,这符合作为信号的第一个条件。其次,相对于内部控制评价报告披露,内部控制审计报告在披露过程中受到会计师的影响,其披露增加了公司和会计事务所的法律风险。

因此,在没有独立审计的情况下,我国上市公司内部控制评价报告的披露行为虽然是自愿披露行为,但其不符合信号传递理论的第二个条件,即不易模仿性。在这种情况下,仅披露内部控制评价报告将难以得到市场的认可,甚至将被市场认定为不好的信号。而为了解决逆向选择问题,提高内部控制有效性信号的不易模仿性,在存在市场机制和契约机制的条件下,内部控制效率较高的上市公司管理层可以选择内部控制审计。

内部控制审计信号与市场定价

作为一个内部控制有效性的信号,内部控制信息披露的市场定价一直都是内部控制实证研究的重要内容之一。Ogneva、Subramanyam和Raghunandan检验了内部控制缺陷与资本成本的相关性,发现内部控制缺陷披露与资本成本存在正相关,即披露内部控制缺陷越多的公司,其资本成本越高。Beneish、Billings和Hodder分别对在萨班斯法案第302、404条款下披露了内部控制缺陷报告的330家和383家公司进行检验,发现第302条款下的内部控制缺陷披露导致资本成本显著上升,而在第404条款下并不显著。从已有的文献可以发现,市场对上市公司内部控制信息披露定价,投资者能够根据上市公司内部控制信息披露行为,对上市公司的内部控制水平和质量进行识别和定价。周勤业等认为,与美国资本市场以内部控制缺陷作为一个不好信号的传递不同,我国内部控制信息披露还处于对上市公司内部控制状况的介绍上,内部控制缺陷披露极少。我国内部控制信息披露只能以符合信号传递条件的内部控制审计披露进行定价。

我们认为,在企业内部控制信息监管模式发生转变后,通过独立的第三方审计,投资者就会认可上市公司内部控制信息传递的有效性,进而更信任上市公司的信息质量,给予更低的资本成本。内部控制审计作为我国企业内部控制信息传递有效的保障机制,使得投资者能够有效识别出企业内部控制评价报告的可靠性及内部控制水平,进而给予差异化对待并进行资本定价。这一结果给我们的启示是,强化内部控制审计有助于企业内部控制监管的实施和市场效率的优化。

(作者单位:厦门大学管理学院)

转载请注明来源:中国社会科学报